2001年,37岁的刘金成离开科研单位下海创业,成立了惠州直通公司(亿纬锂能的前身)。乘着小灵通的东风,亿纬锂能完成了资本的原始积累。

随着手机锂电池进入红海,利润优势不再,亿纬锂能迎来了第一次业务转型。刘金成对市场的精准预判,促使亿纬锂能向锂原电池等锂电细分赛道转向。

与宁德时代孤注一掷豪赌车用动力电池不同,刘金成始终信奉“不要把鸡蛋放在同一个篮子里”的理念。

从电动两轮车、平衡车,到ETC、共享单车,再到电子烟和TWS耳机,近年来的热门风口背后,总会惊现亿纬锂能的身影。

随着新能源汽车概念的爆发,2015年亿纬锂能步入了高手林立的车用动力电池领域。

2020年,在全球碳中和步伐加快的助推下,乘用车电动化大局既定;而年内造车新势力越过生死线,更是标志着智能电动汽车行业迎来了快速发展期。

虽然,亿纬锂能在动力电池领域的布局落后行业近5年的时间,但借着新能源汽车概念的东风,亿纬锂能仍然迎来了二级市场的高光时刻。2020年,亿纬锂能的股价暴涨210%,正式跻身A股2000亿市值阵营。

从小溪到汪洋大海,市场对亿纬锂能未来的估值逻辑仍在于动力电池的布局。然而,在宁德时代大山压顶之下,未来属于亿纬锂能的机会还有多少?

本文试图解决以下四个问题:

1.把握市场热点,亿纬锂能的成长之路

2.押注思摩尔国际,亿纬锂能获利的关键

3.多赛道布局,亿纬锂能面临的问题

4.决战动力电池,亿纬锂能胜算几何

1.亿纬锂能的成长之路

步入动力电池领域前,锂原电池一直是亿纬锂能的业绩支撑。锂原电池是一次使用、不可充电的电池,主要用于智能电表、烟雾报警器、共享单车等下游领域。

目前,锂原电池的全球年市场空间在150亿元左右,亿纬锂能市占率排名全球第三,国内市场份额超过60%,稳居业内第一。

然而,受限于锂原电池市场空间有限,直到2013年,亿纬锂能的年营收也仅有10.4亿元,净利润更是不足2亿元。由于缺乏想象空间,从2009年登陆创业板到2015年,亿纬锂能的股价始终在5-6元之间徘徊。

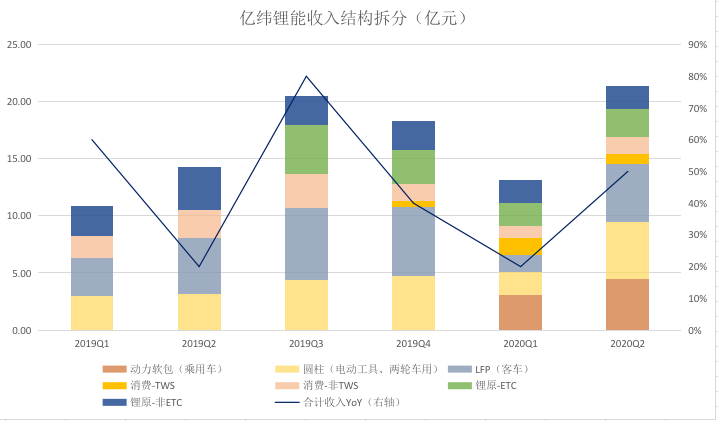

2015年后,亿纬锂能切入到动力电池和圆柱电池领域,开始为电动工具、两轮车、新能源汽车提供电池系统。

突破20A放电电流瓶颈后,凭借成本优势,亿纬锂能获得了国际电动工具头部品牌TTI和小米产业链企业九号平衡车的订单;而乘着两轮电动车新国标“铅改锂”的红利,亿纬锂能的圆柱电池开始供货小牛电动车。

2019年,随着ETC(电子不停车收费系统)和TWS(真无线蓝牙)耳机风口的来袭,亿纬锂能加速布局消费电池。

其对豆式电池的超前布局,使得亿纬锂能在国际巨头Varta产能不足之际,顺利切入到三星TWS耳机产业链;而早在2014年ETC尚处讨论阶段之际,亿纬锂能就开始了SPC电容相关的研发。当2019ETC进入全国推广后,亿纬锂能的先发优势开始显现,“太阳能充电+SPC+ER”方案最终获得官方认可,迅速抢占了ETC电源方案市场70%的份额。

凭借着对电池市场的精准眼光,2015年后,亿纬锂能踩着市场的风口,实现了多赛道的横向布局,截至目前,亿纬锂能已经形成了锂原电池、消费电池、圆柱电池和动力电池等多个细分领域的布局。

受益于新增业务的提振,2015-2019年间,亿纬锂能营收从13.5亿元增长至64.12亿元,CAGR接近44%。

而其中,固有业务锂原电池的毛利率始终稳定在35-40%之间,新增业务毛利率则在20%左右;在规模不断扩张之下,亿纬锂能整体毛利率仍然能维持在30%左右的高增速,在行业中占据相对优势。

图1:亿纬锂能收入结构拆分 数据来源:天风证券、东吴证券等,36氪制图

2. 押注思摩尔国际换取300倍回报

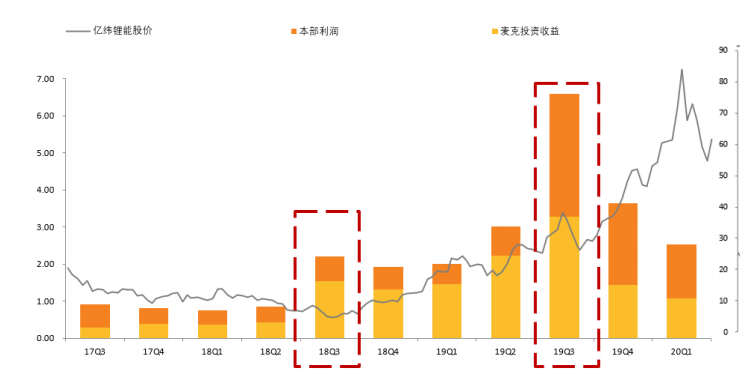

对市场热点的精准把握,让亿纬锂能实现了规模的迅速扩张。但真正让亿纬锂能出圈的,还是其对电子烟巨头思摩尔国际的精准投资。

亿纬锂能与思摩尔国际的渊源,可以追溯至2012年。在最初布局消费电池领域时,亿纬锂能就将目光聚焦在了电子烟。2012年,亿纬锂能成为麦克韦尔(思摩尔国际前身)的主要电池供应商。

但彼时的麦克韦尔籍籍无名,只在深圳宝安区有一座半废弃的工厂。2013年,麦克韦尔开始承接美国电子烟品牌NJOY和Logic的订单,总额超过1亿元,经营业绩渐有起色。

2014年,刘金成预判电子烟的全球渗透率将会提升。于是,以4.4亿元、20倍的溢价,大手笔收购了麦克维尔50.1%股权,还因此产生了500万元的商誉减值。

此后,麦克韦尔先后推出CCELL与Feelm两代陶瓷电子芯,一举成为电子烟贴牌市场的引领者。

2017年开始,电子烟行业迎来大爆发,麦克韦尔也成为了电子烟行业的富士康,雾化芯及代工业务均走在世界前列。受行业利好驱动,麦克韦尔的营收从2016年的7.07亿元暴涨至2019年的76.11亿元,CAGR高达121%,稳坐电子烟领域的头把交椅。

为满足麦克韦尔在新三板上市的监管要求,亿纬锂能将部分股份转让给创始人团队,持股比例降至33.11%;同时,麦克韦尔的营收不再并入亿纬锂能报表,而是以权益法核算;但是,直至2019年3季度,对麦克韦尔的投资收益依然占具亿纬锂能总利润的一半以上。

2020年7月,麦克韦尔正式从新三板转战港股,并更名为思摩尔国际。截止到2020年12月31日,思摩尔国际以382.66%的涨幅居2020年港股新股表现榜首。

股价的飙升带动思摩尔国际市值同步上涨,截至2021年2月18日,思摩尔国际的市值已经接近4300亿港元;结合亿纬锂能33.11%的持股比例来看,对思摩尔国际的投资,已经为亿纬锂能带来了超过300倍的投资回报率。

图2:亿纬锂能股价(右轴)与利润图(亿元、元/股) 数据来源:天风证券

3.亿纬锂能目前的隐忧

虽然,对思摩尔国际的投资让亿纬锂能一战成名,但其始终不是一家投资公司。

电子雾化产品在海内外市场都面临着巨大的政策不确定性。每当电子烟监管政策有风吹草动,亿纬锂能股价都会迎来大幅波动。2019年9月,当美国拟禁售非烟草口味电子烟的消息披露后,亿纬锂能迎来开盘闪崩。

对亿纬锂能的另一个业绩支撑--锂原电池及锂离子电池业务来说,最大的问题在于赛道的市场空间有限。

目前,锂原电池全球市场规模在每年150亿元左右,年增速稳定在5%。电动工具虽然以每年25%的增速成长,但不足300亿元的小基数,短期也很难看到广阔的想象空间。

ETC业务更像昙花一现的风口。随着渗透率在半年内迅速升至90%,ETC需求难以为继。2020年3季度,亿纬锂能业绩下滑的一个重要原因就是ETC出货量的同比大幅下滑。

TWS耳机虽然是近年来消费电子的热点,但亿纬锂能并不具备优势。亿纬锂能是三星耳机的电池供货商,但目前苹果仍然是TWS耳机的绝对龙头,而华为、小米等性价比产品的不断发力,对三星同样形成了一定的威胁。目前为止,三星TWS耳机的市场份额只有4%。

与此同时,在整个耳机用电池领域,向上有Varta在苹果、Bose等40%高端市场的地位不可撼动,向下华为、小米、JBL平价市场有紫建电子、鹏辉能源等一众厂商盘踞,手中只有三星订单的亿纬锂能,想靠这个业务有所突破难度较大。

在两轮车领域,亿纬锂能面临同样的问题。虽然亿纬锂能得以切入小牛供应链,但当前星恒电源、天能电池、博力威三家专注两轮车用锂电的企业,市占率已经超过60%,并且和爱玛、雅迪、小牛、台铃等top10整车厂形成了深度捆绑,并不具备规模优势的亿纬锂能,很难在两轮车电池领域形成话语权。

站在资本市场的角度,好的公司必然有其不可替代的优势和持续稳固的护城河。目前,除了传统的锂原电池以外,亿纬锂能在其他业务板块上并不具备绝对优势,乘着风口实现业务扩张,只能算是锦上添花。

能在风口起飞,也容易在风停后迅速坠落。事实上,亿纬锂能也早已看到了这些症结,鉴于此,进入动力电池这片汪洋大海,可能是其将故事讲下去的不二选择。

4. 决战动力电池,亿纬锂能胜算几何

2014年,刘金成购买了一辆特斯拉,这位锂电老兵才开始改变对电动汽车的偏见。而彼时,宁德时代早已凭宝马订单而声名大噪,成为国内首家进入国际车企供应链体系的动力电池厂商。

2015年,亿纬锂能从标准化的圆柱18650着手,开始了在动力电池领域的布局。2016年,亿纬锂能开始涉足方形三元电池和磷酸铁锂电池(LFP);2018年又与韩国SKI共同投产软包三元电池;至此,亿纬锂能成功跻身于国内二线动力电池生产商。

目前,市场看好亿纬锂能的逻辑,主要在于动力电池需求的极速扩张、以及下游整车厂对二、三线动力电池厂商的主动扶持。

动力电池产能不足已是行业共识。2020 年,全球动力电池总产能为192.9 GWh,而根据机构预测,未来 5 年,动力电池将迎来井喷期,进入1000 GWh时代,CAGR接近40%。

根据SNE Research的观点,最早在2022年,动力电池就有可能面临供不应求的局面。因此,只有储备更大的产能规模,动力电池厂商才有机会在未来的行业扩张中抢占市场份额,实现规模突破。

这种背景下,近年来动力电池企业都开启了快马加鞭地扩张之路。

图3:2020年至今主要动力电池厂商扩产项目 数据来源:OFweek锂电网等,36氪制图

但是,相比于宁德时代近千亿元的大手笔投资,或者其他二线厂商近百亿的投入,亿纬锂能“以销定产”的策略则显得过于克制,使其产能扩张的决心大打折扣。

2020年至今,亿纬锂能共发生了三笔大额的资本支出,累计金额超50亿元。但其中,确切用于动力电池产能扩张的支出仅为4.5亿元,拟进一步布局的资金不超过10亿元。

在2020年7月的定向增发中,由于亿纬锂能更改了募资的用途,实际上仅有4.5亿元被用于宝马定点的三元方形电池领域,其余20.5亿则被用于TWS豆式电池、物联网用锂锰电池、以及适配电动工具和两轮车的圆柱电池的扩产。

而在2021年1月底发生的以18亿元参股华友钴业非公开发行的行为中,目前,这笔投入是出于对产业链的垂直整合的考虑,还是单纯看好上游镍资源的上涨逻辑,还需要后续更多的信息来佐证。

如果说亿纬锂能被动的产能扩张,限制了其在动力电池领域的增长空间;那么,整车厂对二、三线动力电池厂商的主动扶持,能否给亿纬锂能带来新的机会?

整车厂之所以扶持二、三线的动力电池厂商,主要是因为,如果动力电池的性能、价格、安全、产能等关键技术都掌握在少数电池厂商手中,那么寡头垄断的格局势必会强化少数厂商的话语权,从而加重下游整车厂的成本压力。

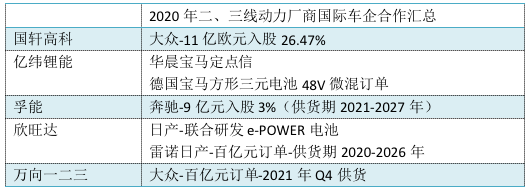

从目前车企的供应链看,根据不同项目、不同车型,选择2-4家核心动力电池供应商是市场的主流趋势。在此背景下,包括亿纬锂能在内的二、三线电池厂商,均在2020年进入了国际车企的供应链体系。

2020年7月和10月,亿纬锂能的方形三元电池分别获得华晨宝马与德国宝马的青睐,成为后者在中国的第二家电池供应商。

图4:2020年二、三线动力厂商国际车企合作汇总 数据来源:起点锂电大数据,36氪制图

尽管下游车企的有意为之,给亿纬锂能这样的企业带来了更多的想象空间。

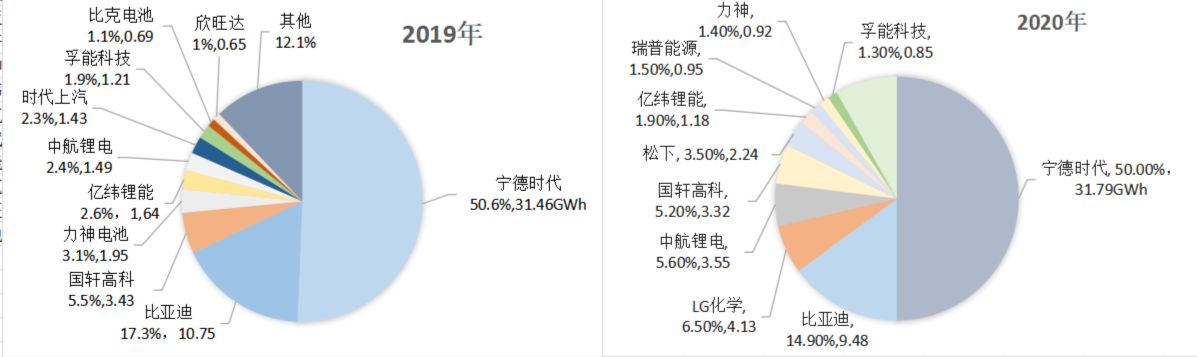

但放眼动力电池江湖,短期内寡头垄断的格局仍然稳固。宁德时代和比亚迪的市占率始终维持在60%以上,巨大的头部效应和技术差距下,二、三线厂商想要真正突围难度巨大。

在巨头蚕食下的剩余市场中,二、三线动力电池厂商的竞争格局则异常激烈。2019年工信部废止动力白名单后,日韩巨头重返中国市场,竞争的白热化正式开启。

目前,二、三线动力电池厂商不仅要面对内部的竞争,还要面临来自国际巨头的挑战。2020年,LG化学与松下就已成功将时代上汽、比克电池、欣旺达等厂商挤出了前十的位置。

在这样的竞争格局之下,亿纬锂能的优势并不显著。

一方面,相比国轩高科和中航锂电的加速扩产,亿纬锂能不具备产能优势。2020年,受益于大规模扩产,中航锂电的市占率从2.4%上升至5.6%,一跃成为第4大电池供应商;而受限于被动的产能扩张方案,亿纬锂能的市占率则从2019年的2.6%下降至1.9%,从第5大供应商沦为第7大供应商。

图5:2019、2020年国内市场动力电池装机量前十 数据来源:汽车动力电池产业创新联盟,36氪制图

另一方面,相比其他厂商,亿纬锂能的下游客户也不占优。

截至2020年5月,亿纬锂能动力电池的客户主要集中在客车、物流车等商用车领域。

从动力锂电池的装机配套车型来看,乘用车是装机的主力,特别是纯电动乘用车占到了锂电池总装机量的67.7%。与此同时,近年来,电动乘用车装机量的增长趋势也更为确定,而电动商用车装机量不仅呈持续下滑趋势,而且还存在巨大的回款压力。

尽管2018年以来,亿纬锂能就通过与韩国SKI合作切入到戴姆勒和现代的产业链,但目前并未实现大规模放量;而与小鹏、戴姆勒、宝马的合作,目前也均处在早期阶段。

图6:目前亿纬锂能动力电池产能布局(单位GWh) 数据来源:天风证券

在乘用车领域的主流客户偏少,始终制约着亿纬锂能的进一步发展,这或许也是亿纬锂能没有大规模扩产的一个重要原因。

在传统的商用车动力电池领域,亿纬锂能也面临着客户资质下滑的风险。目前,在其10大客户中,已经有华泰汽车、众泰汽车等几家企业面临停产倒闭的风险,这也为未来亿纬锂能的经营埋下了隐患。

图7:2016-2020年5月亿纬锂能动力电池TOP10客户(KWh) 数据来源:高工锂电,36氪制图

诚然,与其他二、三线动力电池企业相比,亿纬锂能坐拥电子烟、锂原电池等稳定盈利的业务,并且近5年毛利润始终维持在30%左右,同时也是同梯队内唯一一家连续四年经营活动现金流为正的企业。

但是,其高毛利的基础并非来自动力电池业务,而目前市场对其估值的逻辑却集中在未来动力电池业务的扩张。尽管2月亿纬锂能发布了10亿元扩产计划的公告,但就其目前在动力电池领域的布局和产能看,相比于强化市场对其二线厂商的预期,这种扩产的实际意义仍显得有些单薄。而对比同梯队公司,亿纬锂能超过2000亿元的市值,或许需要更多时间来消化。